Досега ја анализиравме контроверзната зделка за гасната Те-То „Митилинеос“, со сите коруптивни елементи содржани во неа. За прв пат ќе ги анализираме „стратешките инвестиции“ во фотонапонските електрични централи (ФЕЦ), што Владата исто така сака да ги озакони со посебен закон, согласно докажано коруптивниот (според ДКСК) Закон за стратешки инвестиции, заобиколувајќи го Законот за јавни набавки. Избегнувајќи тендер, испуштена е можноста преку наддавање да се постигне евентуално пониска цена на електричната енергија меѓу повеќето понуди.

За разлика од инвестицијата на „Митилинеос“, инвестициите во ФЕЦ не содржат класични криминални елементи, но и тие го имаат истиот заеднички проблем како сите други „стратешки инвестиции“, а тоа е лишување на државата од профитот и препуштањето на домашниот пазар на странски инвеститори, како терен за игра и нивно богатење. Освен тоа, со загарантираниот откуп на електрична енергија се стеснува просторот за евентуални идни инвестиции од самите граѓани, преку македонски инвестициски фонд за зелена енергија. Ова прашање, како многу важно, ќе го анализираме посебно друг пат.

Конечно, останува проблемот што ќе се појави со РЕК „Битола“ во текот на летните месеци, кога нема да знаеме што да правиме со него поради обврската да ја преземаме енергијата од ФЕЦ, а во услови на нерешен проблем со складирањето на енергијата со помош на реверзибилни хидроцентрали, како на пример ПАХЕ „Чебрен“.

Деновиве имав конструктивен разговор со претставникот на еден од стратешките инвеститори во голема ФЕЦ, од кого добив драгоцени податоци, со чија помош направив многу точна анализа на исплатливоста и профитабилноста на големите ФЕЦ, што ја потенцира испуштената добивка на нашата држава или нејзините граѓани како инвеститори. Се работи за репутабилна компанија којашто нема намера да работи ништо лошо и коруптивно, но зошто државата да не профитира, а доброволно да се лишува од пазарот?

Во табелата на линкот тука можат да се видат сите пресметки и тоа во две сценарија, со константни и растечки ануитети за отплата на кредитот. Сите пресметки се сведени на 1 MW инсталирана моќност, иако се работи за големи ФЕЦ (utility scale PV). Појдовните податоци се реални, од една од инвестициите.

• Вкупни капитални трошоци (вкупна цена за изградба): CapEx = 0,75 милиони EUR/MW. Цената изгледа прилично висока, но во себе содржи и трошоци за изградба на голема 400 MVA трафо-станица, подготовка на терен под трска, изработка проект, набавка на специјален софтвер и т.н.

• Сопствено учество: I0 = 0,15 мил. EUR/MW. Иако е усвоено на ниво од 20% од CapEx, доколку инвестира државата лесно би можело да се намали на само 15%, што би ја подобрила профитабилноста.

• Годишно производство на електрична енергија: Eg = 1.500 MWh/MW. Во стварност ќе биде и малку поголемо, но да се задржиме на оваа конзервативна проценка.

• Временски период за отплата на кредитот од 0,6 мил. EUR/MW: 20 години (во 18 подеднакви ануитети, започнувајќи на крајот од втората година по нултата).

• Минимален работен век на ФЕЦ: 30 години. Во стварност, таа ќе може да работи уште многу подолго, со опаднувачка излезна моќност. После 30 години инвеститорот ќе биде должен да ја остави ФЕЦ на државата со најмалку 85% од номиналниот аутпут. Ова е нормално при средна годишна деградација на фотонапонските ќелии од 0,5%.

• Стапка на пораст на цената на електричната енергија: усвоено е 2% (средна европска стапка на инфлација). Ова е малку неповолно за инвеститорот, бидејќи кај нас инфлацијата просечно изнесува околу 3% изминатите 20 години.

• Стапка на деградација од стареење на фотонапонските панели: 0,5% годишно

• Стапка на раст на приходите: 1,5% годишно (2% раст поради инфлацијата и 0,5% намалување поради деградација на ФН панелите).

• Каматна стапка на кредитот: усвоено е 6%, иако инвеститорот ќе добие средства од инвестициски фонд со стапка од 3%-4%. Доколку државата инвестира, стапката исто така би била околу 4%, благодарение на фондовите за Зелена транзиција. Каматната стапка има големо влијание на профитабилноста на проектот - колку е пониска, толку приносот за инвеститорот е поголем при дадена цена на електричната енергија.

• Даночна стапка (на добивка): 10%

• Процентуален износ на трошоците во однос на приходите: 15%. Оваа стапка изгледа прилично висока и бара подолго елаборирање, но накратко да ги изнесеме најважните ставки. Најголем трошок претставува цената на балансирањето, којашто во конкретниот случај реално ќе изнесува околу 6,5% од приходите (се плаќа една половина од вкупниот трошок за балансирање, а другата половина ја плаќа ЕСМ). Понатаму, има трошок за плати на вработените (мора да има најмалку еден инженер на секои 50 MW инсталирана моќност), потоа плати за чистачите на ФН панелите, чуварската служба и администрацијата. Кон ова треба да се додадат трошоците за сервисирање на опремата и годишната кирија за земјиштето, што е прилично ниска.

• Цена на електричната енергија во првата година, што според договорот ќе расте по стапка од 2% годишно: 56 EUR/MWh, од што на инвеститорите им припаѓаат 55 EUR/MWh, а на општината 1 EUR/MWh. За споредба, ФЕЦ на отворениот пазар просечно достигнува цена од околу 80 EUR/MWh, но без гарантиран откуп на целото произведено количество енергија. Инвеститорот вели дека можеле да добијат и повеќе, но ќе видиме дека и оваа цена не е лоша, туку напротив.

Врз основа на погорните влезни податоци, со помош на пресметки од финансиска математика е добиена стапката на принос на акционерите („стратешкиот инвеститор“) од 10,86% годишно, нето од оперативните и каматните трошоци, но пред оданочување. Ова претставува солиден принос, повисок дури и од приносот на македонските банки, моментално најпрофитабилните компании во државата.

Доколку инвестирала државата или пак граѓаните преку инвестициски фонд, овој принос би им останал нив. Со други зборови, странскиот инвеститор, иако работејќи максимално чесно, ги лишува државата и граѓаните од профит. Најпросто кажано, езерото е премало за многу риби во него. Подобро би било да му се дозволи на странскиот инвеститор да произведува без обврски за откуп, а таа привилигија да остане резервирана за државата и граѓаните.

Инаку, постои еден потенцијално неповолен фактор за инвеститорот, а тоа е дека стапката на раст на македонските плати може да биде поголем од 2% годишно, што ќе се одрази негативно на неговата профитабилност. Исто така, доколку цената на електричната енергија на берзите расте просечно повеќе од 2% годишно, инвеститорот би имал испуштена добивка.

Се на сé, пондерираната цена на капиталот (WACC Weighted Average Cost of Capital), комбинирана од каматната стапка на заемот и дивидендниот принос на инвеститорот, изнесува 6,27%. Значи, WACC директно зависи од договорената цена на струјата и обратно.

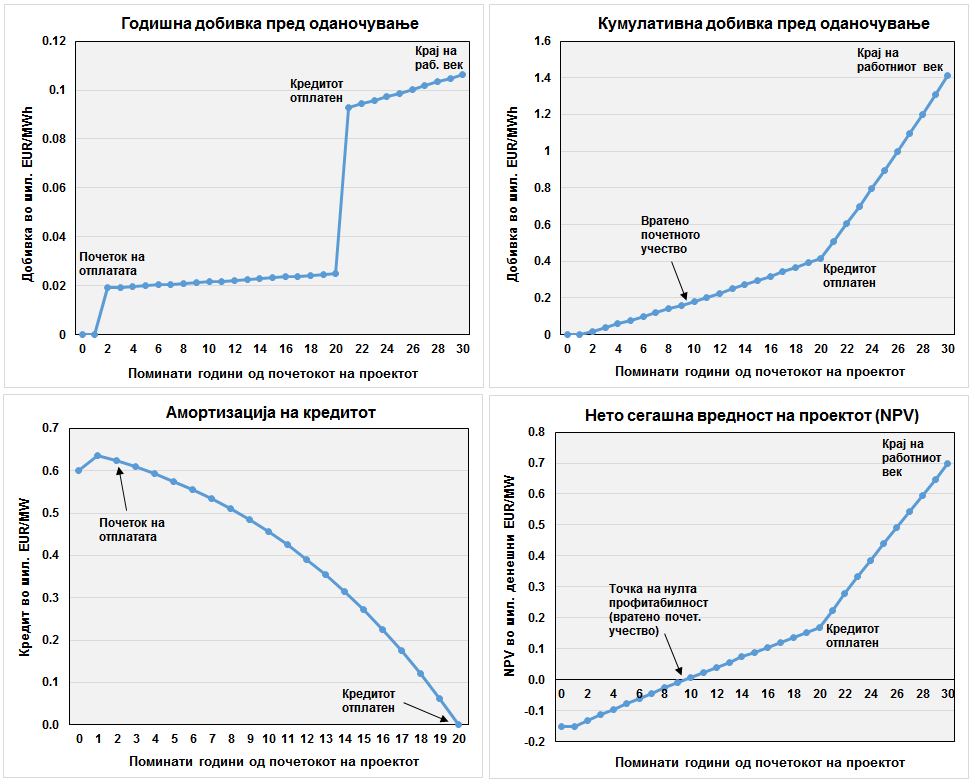

Да ги разгледаме сега дијаграмите од пресметките. На првиот дијаграм се прикажани годишните нето добивки (пред оданочување), по оземањето на оперативните трошоци (OpEx) и каматните трошоци за отплата на ануитетите од кредитот. Забележуваме дека профитабилноста нагло расте после 20-тата година, односно по отплатата на последниот ануитет.

На вториот дијаграм ја следиме кумулативната (натрупаната) добивка со текот на времето. Иако дијаграмот завршува во 30-тата година, тука не е крајот на профитите (освен за странскиот инвеститор), бидејќи ФЕЦ ќе продолжи да произведува електрична енергија и понатаму, со моќност што ќе се намалува по 0,5% годишно.

Акумулираната добивка станува еднаква на почетното учество во средината на деветтата година од нултата, односно во осмата година од почетокот со работа на ФЕЦ. Да нема забуна, иако странскиот инвеститор тогаш ќе си го врати почетното учество (парите што вистински ги вложил), отплатата на кредитот продолжува и понатаму, до 20-тата година од проектот. Интересно е што инвеститорот во деветта година (исто така и во 18-тата година) може со парите од извлечениот профит да инвестира во нова ФЕЦ и така да ги дуплира профитите.

На третиот дијаграм е претставена амортизацијата на кредитот. Секоја година од ануитетите се отплатува еден дел од кредитот (таканаречена отплата), а еден дел претставува камата. На почетокот каматата е поголемиот дел од ануитетот, а отплатата е помалиот. Но, со текот на времето, како што се намалува кредитот така се намалуваат и годишните камати, така што отплатата оди сé побргу, за да заврши во 20-тата година од проектот. Малиот скок на дијаграмот во првата година е поради растот на долгот поради камата, бидејќи ФЕЦ сé уште не работи и не може да плаќа ануитети. Вкупниот каматен трошок би изнесувал 0,511 милиони EUR/MWh.

На четвртиот дијаграм ја следиме нето сегашната ведност на проектот (NPV - Net Present Value), којашто прикажува колкава е вредноста (во денешни евра) што во себе ја содржи проектот во одредена година, земајќи ги во предвид сите парични приливи и одливи (cash flow). Ќе сметаме дека проектот нема да има резидуална (остаточна) вредност на крајот од работниот век (иако тоа не значи дека тој повеќе нема да носи профит). На овој дијаграм се гледа дека од гледна точка на инвеститорот, во текот на деветтата година вредноста за NPV конечно излегува „над вода“ - точката на нулта профитабилност, односно моментот на враќање на парите за сопственото учество на инвеститорот.

Од NPV на крајот од проектот (во 30-тата година) од 0,698 мил. EUR/MW (по денешна вредност) и почетното учество од 0,15 мил. EUR/MW (исто така по денешна вредност) го добиваме индексот на профитабилност:

PI = 0,698/0,15 = 5,65.

Овој индекс покажува дека на секое денешно евро вложување на крајот ќе имаме вкупно 5,65 евра, според денешната вредност.

Од друга страна, изразено во идни евра, кумулативната добивка (пред одземање на почетното вложување) би изнесувала 1,41 мил. EUR/MW. По одземањето на почетното вложување, нето добивката во идни евра би изнесувала 1,41-0,15 = 1,26 мил. EUR/MW, односно вкупен принос од 842% за сите 30 години. Средната годишна стапка на принос (ROI - Return on Investment), со хипотетичко годишно реинвестирање (слично на „камата на камата“) изнесува ROI = 7,76%. Реалната стапка на принос, ослободена од дејството на инфлацијата, би изнесувала 7,76%-2,5% = 5,26%.

Зошто овој процент (ROI=7,76%) се разликува од стапката на принос на инвеститорот, пресметан претходно (10,86%)? Објаснувањето е следното. Откако инвеститорот ќе вложи 0,15 мил. EUR/MW, тој преку годишната добивка (да речеме дека целата ја повлекува како дивиденда) го намалува своето учество во проектот, слично како што се амортизира кредитот со текот на времето. Така, тој на сé помалку инвестирани пари сепак ја добива стапката на принос од 10,86%, што е најточна вредност на приносот.

Од друга страна, ако пресметуваме со кумулативната добивка во однос на почетната инвестиција, тогаш ROI=7,76%. Ова хипотетички ни кажува како парите на инвеститорот цело време да биле инвестирани (а не повлекувани, со можност за реинвестирање). Иако ова не е точно, сепак ни дава извесна ориентација за профитабилноста. Всушност, ако повлечените пари сме ги вложувале (на пример во банкарски депозит со 2,5% камата), тогаш повторно годишниот принос би изнесувал околу 10% за цело време.

Финансиските метрики да ги заокружиме со модифицираната внатрешна стапка на принос (MIRR – Modified Internal Rate of Return), чијашто вредност е добиена пресметковно: MIRR=5,32%. Истата го прикажува повратот на инвестицијата со земање предвид на временската вредност на парите, поради што е помала од ROI.

На крајот од овој преглед уште еднаш да ги подвлечеме најважните моменти.

1) Со давање на ФЕЦ на странски инвеститор со гарантиран откуп на енергијата, државата (или граѓаните преку инвестициски фонд) се лишуваат од профитот.

2) Подобро би било државата да дозволи странски инвестиции во ФЕЦ на ридовите и на друго неплодно земјиште, без гарантиран откуп на енергијата (странците да продаваат на берза), додека правото на откуп да биде ексклузивно право на државата или инвестицискиот фонд на граѓаните.

3) Според сите метрики, профитабилноста на предложените ФЕЦ е прилично висока, а може да биде и повисока со користење на евтините кредити за Зелена транзиција.

4) Државата би требало да инвестира самата, а од профитот (од кого вака непромислено се лишува) во иднина да инвестира во нуклеарни централи базирани на SMR (Small Modular Reactors), во реверзибилни хидроцентрали (ПАХЕ), најсовремено опремени болници, училишта и факултети, брзи пруги и слично.

5) Иако предложените договори за стратешки инвестиции не се отворено коруптивни, сепак се носат врз основа на докажано коруптивниот (според ДКСК) Закон за стратешки инвестиции, со директни спогодби, наместо преку меѓународен тендер. Без непосредно наддавање, не сме сигурни дали сме можеле да поминеме и со пониска цена. Така добиваме подоптимално решение, потенцијално испуштаме многу пари и во крајна линија го забавуваме развојот на државата.